En Pacific Palisades, un vecindario acostumbrado a ver mansiones por encima de los 10 millones de dólares, que aparezca un listado nuevo por 12.75 mdd no sería noticia… salvo por un detalle: el contexto. La casa sale al mercado meses después de que el llamado Palisades Fire de enero de 2025 arrasara con parte del vecindario y se convirtiera en uno de los incendios urbanos más severos que ha vivido la zona.

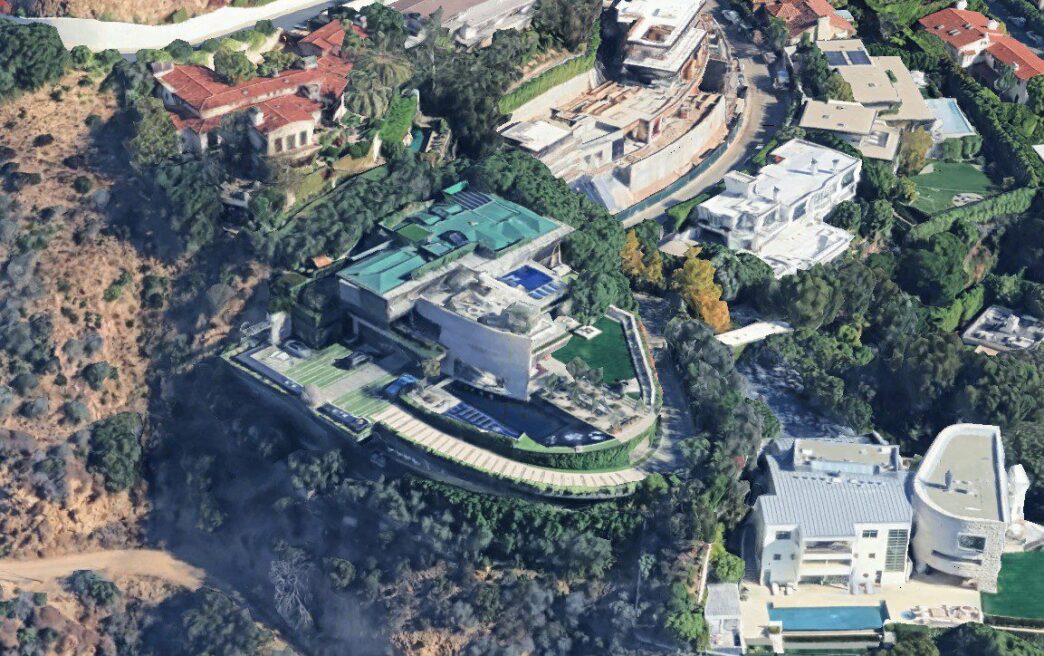

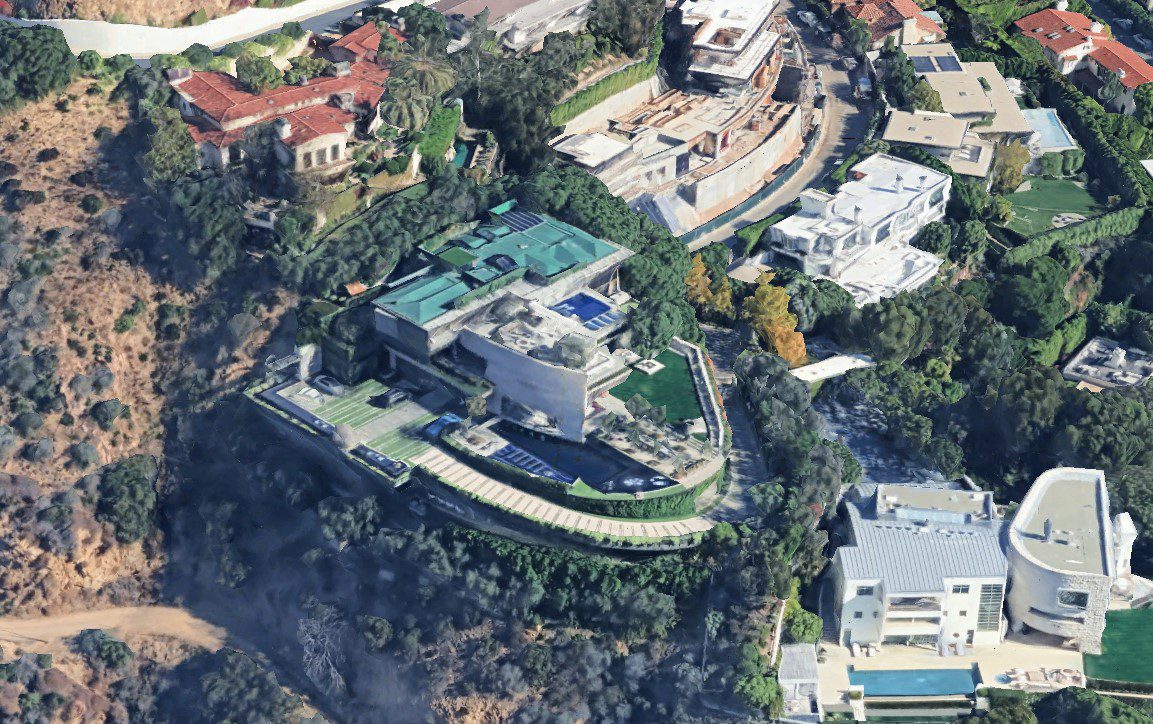

La imagen es clara: laderas que hace nada eran ceniza, hoy vuelven a mostrar fachadas impecables, líneas modernas, cristales de piso a techo y amenities pensadas para buyers globales. Detrás del render perfecto hay una pregunta incómoda para cualquiera que ponga dinero en real estate en la costa de California: ¿cómo se construye —y se financia— lujo en una zona donde el riesgo de fuego ya no es “teórico”?

Un mercado que reconstruye sobre cenizas

El Palisades Fire destruyó o dañó severamente cientos de viviendas en un área donde el valor medio de las propiedades ya superaba con holgura los 3 millones de dólares antes del siniestro.

Lo que está ocurriendo ahora es una secuencia conocida en la interfaz urbano-forestal de Estados Unidos:

- siniestro mayor,

- evaluación de daños,

- indemnizaciones (cuando las hay),

- y, casi de inmediato, presión para reconstruir igual o más grande.

En el caso específico de Pacific Palisades, el proceso ha venido acompañado de nuevas restricciones. Los primeros permisos de ocupación emitidos tras los incendios llegan con la orden ejecutiva de la alcaldesa de Los Ángeles que suspende la aplicación de SB 9 en la zona afectada; es decir, se prohíbe reemplazar casas unifamiliares destruidas por dúplex, tríplex o fourplex.

Traducción para el negocio:

- se protege la tipología de baja densidad,

- se cuida el perfil del vecindario,

- pero se limita cualquier intento de subir intensidad urbana justo donde el suelo es más caro y la infraestructura ya existe.

Para un nuevo listado de 12.75 mdd, eso tiene dos lecturas:

- El producto se vuelve más escaso (menos densidad permitida, más exclusividad).

- Cualquier apuesta a “aprovechar” el terreno con más unidades queda congelada por decisión política.

En paralelo, los costos de reconstrucción están lejos de ser triviales. Rehacer una casa de alta gama en el área de Los Ángeles, bajo normas sísmicas y códigos de fuego actualizados, puede situarse fácilmente por encima de los 600 a 1,000 dólares por pie cuadrado en proyectos de lujo, dependiendo de especificaciones y acabados.

Cómo se precifica el riesgo de fuego en el súper lujo

El punto clave no es solo cuánto vale hoy la casa, sino cuánto riesgo está dispuesto a absorber cada actor de la cadena: propietario, aseguradora, banco e inversionista final.

En vecindarios como Pacific Palisades, el riesgo de fuego deja de ser “evento improbable” y se vuelve parte estructural de la tesis de inversión. Las implicaciones son claras:

- Seguros más caros y más selectivos. Aseguradoras en California han empezado a limitar nuevas pólizas o a salir de ciertos segmentos de vivienda en zonas de alta exposición a incendios. Las condiciones y deducibles para casas de alto valor en WUI (wildland-urban interface) son cada vez más duros.

- Mayor peso de la prevención en el diseño. Materiales no combustibles, techos y fachadas ignífugas, drenajes bien resueltos, despeje de vegetación alrededor de la estructura y barreras cortafuego dejan de ser “nice to have” y pasan a ser parte del paquete mínimo para vender, asegurar y financiar.

- Revisión milimétrica de disclosures. Quien compre esa casa de 12.75 mdd no solo lee la hoja de especificaciones: revisa mapas de riesgo, historial de seguros, siniestros previos y cualquier litigio relacionado.

El resultado es una paradoja interesante:

- El producto inmobiliario puede subir de precio por exclusividad y por la narrativa de “casa nueva con códigos actualizados”.

- Pero el costo de sostenerla —seguros, mantenimiento, mitigación— sube al mismo tiempo y presiona la yield real de la inversión.

Para family offices y UHNWIs que ven estas casas como mezcla de trophy asset + estrategia de diversificación, la pregunta no es solo “¿me gusta la vista?”, sino “¿qué riesgo regulatorio y climático estoy comprando a 10–15 años?”.

La ecuación para desarrolladores: diseño, permisos y narrativa

Que un nuevo proyecto llegue al mercado en Pacific Palisades después del fuego no es un acto de optimismo ingenuo. Es la versión ultra-visible de una ecuación que se está replicando en muchos otros mercados expuestos a incendios: Napa, Sonoma, Santa Rosa, partes de San Diego y, fuera de California, Colorado y zonas de la costa oeste canadiense.

Para desarrolladores y capital, la lista mínima de temas a controlar luce así:

1. Diseño resistente al fuego como estándar, no como “upgrade”

- Envolventes con materiales no combustibles.

- Configuración de patios, accesos y jardinería pensada para reducir carga de combustible.

- Sistemas de riego, almacenamiento de agua y acceso para equipos de emergencia contemplados desde la planificación.

2. Relación estratégica con aseguradoras

- Involucrar a aseguradoras desde la etapa de diseño para entender qué medidas de mitigación realmente mueven la aguja en primas.

- Documentar todo: especificaciones, certificaciones y ensayos; esa trazabilidad es oro para el underwriting.

3. Permisos bajo lupa política

- Los incendios cambiaron la conversación: autoridades ya no quieren quedar expuestas como “las que dejaron crecer de más en zona de riesgo”.

- En el caso de Pacific Palisades, la suspensión de la densificación vía SB 9 demuestra que los códigos pueden moverse rápido… y no siempre a favor del modelo financiero.

4. Narrativa honesta de riesgo para el comprador final

- El buyer sofisticado ya sabe que el clima extremo forma parte del juego; negar el tema suena a vender humo.

- Lo que sí agrega valor es explicar qué se hizo distinto: diseño, materiales, mantenimiento, protocolos.

¿Sigue teniendo sentido invertir en el lujo de Pacific Palisades?

La respuesta depende del tipo de capital.

Para quien busca pura especulación, el binomio “riesgo climático + riesgo regulatorio” en la costa de California empieza a ser pesado. En cambio, para capital paciente, que entiende la dinámica de los mercados prime, la lectura es más matizada:

- La oferta en zonas consolidadas y con vistas únicas sigue siendo limitada.

- El apetito global por localizaciones “de marca” (Malibú, Pacific Palisades, Beverly Hills) no ha desaparecido, incluso con seguros más caros.

- La presión regulatoria puede terminar consolidando aún más el carácter unifamiliar y exclusivo de estos vecindarios, lo que protege valor de suelo.

Pero no hay magia: cada nueva casa de 12.75 mdd en la ladera es, también, una apuesta sobre la capacidad de California para gestionar incendios, actualizar infraestructura y sostener un sistema de seguros que no colapse bajo la presión de eventos extremos.

Para desarrolladores, fondos e inversionistas serios, la lección es clara: el lujo ya no se mide solo en metros, vistas y acabados. Se mide también en ingeniería de riesgo, resiliencia de infraestructura y capacidad de navegar un entorno regulatorio que se reescribe después de cada temporada de fuego.

En Pacific Palisades, esa casa nueva es menos un capricho y más un termómetro: indica hasta dónde está dispuesto a llegar el capital para seguir apostando por uno de los mercados residenciales más deseados —y más expuestos— de Estados Unidos.